وکالت انجام مراحل مالیات بر ارث و اخذ تسویه حساب مالیاتی در تهران و کرج و همه شهر های استان تهران پذیرفته میشود

مالیات بر ارث به مالیاتی گفته میشود که پرداخت آن بر عهده وارثان متوفی است. همانطور که میدانید پس از فوت اموال و داراییهای افراد به وارثان قانونی آن فرد میرسند. همان طور که از نامش پیدا است از روی ارث باقی مانده به دولت پرداخت میگردد. در این مطلب به پرسش هایی از قبیل مالیات بر ارث چقدر است؟ انواع مالیات انحصار وراثت و درصد هر کدام، قانون جدید مالیات بر ارث و میزان مالیات بر ارث و… ارائه خواهد شد. با ما همراه باشید.

برای ارتباط با وکیل مالیات بر ارث میتوانید با شماره های زیر تماس حاصل نمایید. |

مالیات بر ارث چیست؟

این نوع مالیات نوعی از مالیاتهای مستقیم به حساب میآید که بر اساس قانون کشور پس از مرگ افراد باید به دولت پرداخت شود. برای پرداخت این نوع مالیات در مرحله اول باید جهت انحصار وراثت اقدام شود تا به موجب آن مراسم رسمی و قانونی متوفی تعیین گردند.

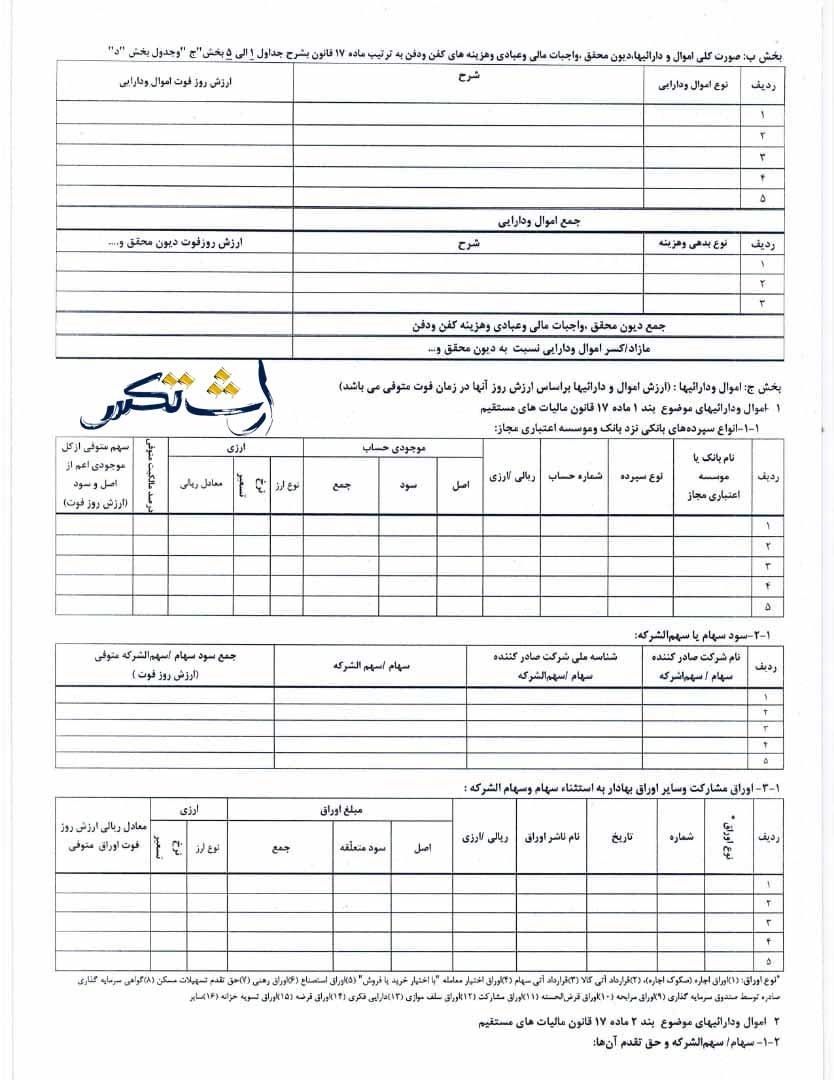

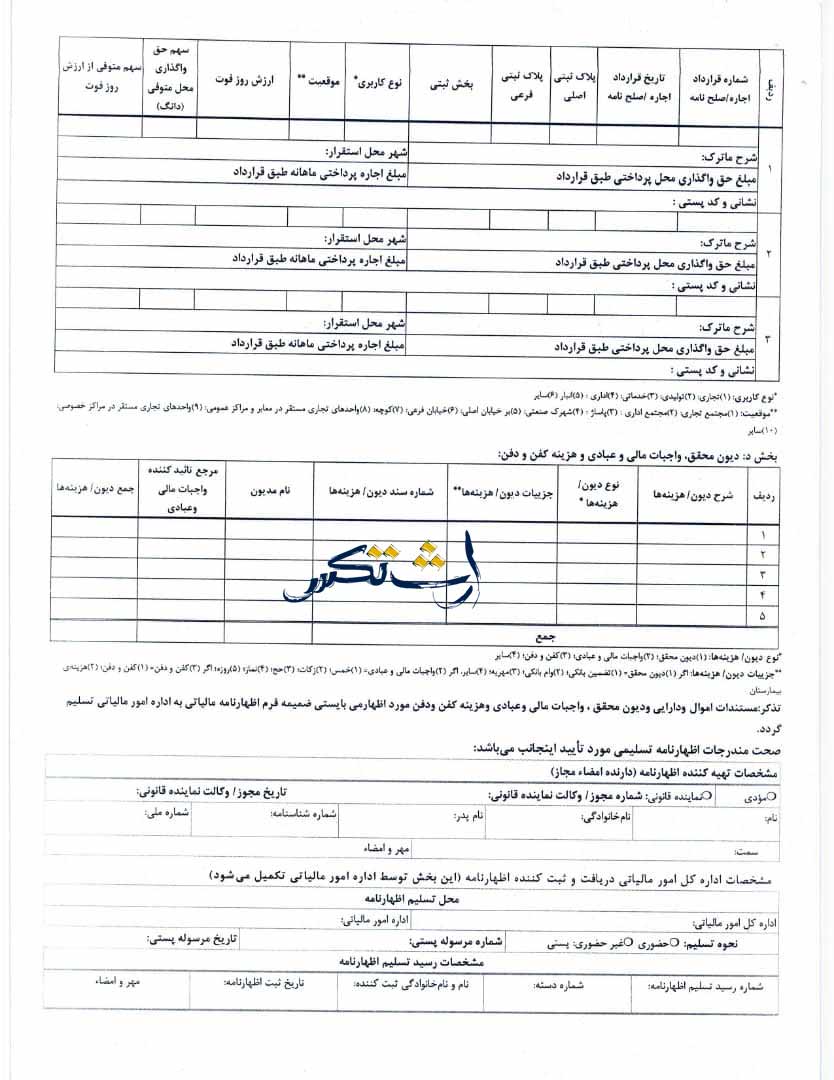

در قدم بعدی طبق قوانین مالیات انحصار وراثت ، نماینده قانونی متوفی یا وارثان به مدت زمان یک سال مهلت دارند تا نسبت به پرداخت این نوع مالیات اقدام کنند. برای این منظور افراد باید به سازمان امور مالیاتی موجود در محل زندگی متوفی مراجعه کنند. در قدم بعدی باید اظهارنامههای مخصوص سازمان امور مالیاتی با اطلاعاتی مانند: هویت متوفی، مکان سابق زندگی، اموال، داراییها و بدهیها، هزینههای مربوط به کفن و دفن، واجبات مالی و عبادی و دیون متوفی پر شوند.

وارثان متوفی موظف هستند لیستی از داراییهای فرد فوت شده تهیه کنند و آن را به اداره امور مالیاتی محل سکونت متوفی تحویل دهند. اداره مالیات فهرست داراییها را همراه با سایر مدارک مربوطه برای بررسی به شورای حل اختلاف میفرستد. سپس شورای حل اختلاف طبق گواهی انحصار وراثت سهم ارث وارثان را تعیین میکند. البته قبل از محاسبه سهم الارث وراث باید بدهیهای متوفی از جمله مالیاتهای پرداخت نشده پرداخت شوند.

طبق قانون مالیات بر ارث وارثان قانونی متوفیان به طور کلی به سه دسته زیر تقسیم می شوند.

- وراث طبقه اول شامل: پدر، مادر، زن، شوهر، فرزندان و فرزند فرزندان

- وراث طبقه دوم شامل: اجداد، برادر، خواهر و فرزندان آنها

- وراث طبقه سوم شامل: عمو، عمه، دایی، خاله و فرزند آنها

مالیات بر ارث به چه چیزهایی تعلق میگیرد؟

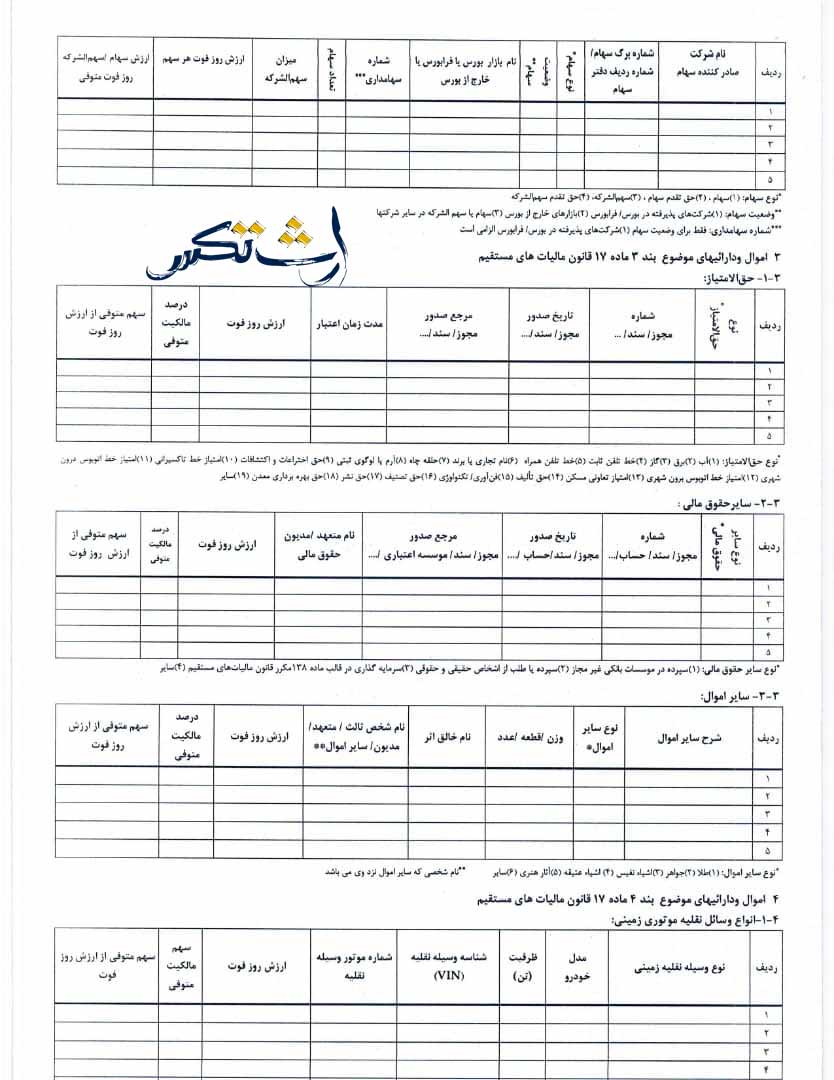

ماده ۱۷ قانون مالیاتهای مستقیم لیستی از اموالی را تعیین کرده است که مالیات شامل آنها میگردد. وارثان موظف هستند برای این نوع اموال مالیات بر ارث پرداخت کنند.

در ادامه اموالی که مالیات به صورت مستقیم به آنها تعلق میگیرد ارائه خواهد شد.

- سپردههای بانکی

- اوراق ارزش دار مانند اوراق بهادار و مشارکت و تمام سودهایی که به آن ها تعلق دارد

- سهام غیر بورسی

- سود سهام و سهم الشرکه

- سود حسابهای بانکی

- حق امتیاز

- وسایل نقلیه صرف نظر از زمینی، هوایی یا دریایی

- مغازه

- سرقفلی

- ملک و آپارتمان مسکونی

- املاک اداری

- حق واگذاری محل

- صندوق امانات بانک

- موجودی حساب موسسات مالی و اعتباری

- کالاها و تجهیزات که به واحد های تجاری یا تولیدی تعلق دارند

انواع مالیات بر ارث

طبق قانون جدید مالیات بر ارث اموال خاصی شامل مالیات می شوند. در ادامه توضیحات مربوط به انواع آن ارائه خواهد شد.

مالیات بر ارث ملک

کمیسیون املاک سازمان امور مالیات در مرحله اول میزان مالیات متعلق به ملکی که به نام فرد متوفی را ارزشگذاری میکند. پس از این مرحله میزان مالیات برای وارثان مختلف تعیین میگردد. وارثان طبقه اول موظف به پرداخت ۷ و نیم درصد از این مالیات هستند. این میزان برای سایر طبقات حدود دو تا چهار برابر طبقه اول خواهد بود. تاریخ فوت متوفی از عواملی است که نقش پررنگی در تعیین میزان مالیات بر ارث ملک دارد.

مالیات بر ارث خودرو و انواع وسایل نقلیه

وارثان طبقه اول موظف هستند دو درصد از ارزش خودرو متوفی را به صورت مالیات به دولت پرداخت کنند. برای دستههای بعدی میزان مالیات ۲ تا ۴ برابر دسته اول است. در مقاله ای دیگر اهمیت مالیات بر ارث خودرو و تمامی قوانین آن را شرح داده ایم، برای اطلاع بیشتر می توانید بر روی لینک کلیک کنید.

مالیات بر ارث سهام سهم الشرکه و حق تقدم داخل بورس

سهام فرد از دیگر مواردی است که طبق قوانین مالیات انحصار وراثت، پس از فوت شدن مالیات به آن تعلق میگیرد. میزان مالیات مربوط به این نوع داراییها پس از بررسی نوع سهام تعیین میگردد. وارثان با توجه به طبقهای که در آن قرار میگیرند باید میزان مختلفی از مالیات را پرداخت کنند. از دیگر عواملی که باعث تفاوت میزان مالیات میشود، بورسی یا غیر بورسی بودن سهام متوفی است.

مالیات بر ارث سپرده بانکی، اوراق مشارکت و سود سهام

سپردههای بانکی از دیگر اموالی هستند که شامل مالیات میشوند. میزان مالیات برای وارثانی که در در دسته اول قرار دارند برابر با ۳ درصد است. در این مورد نیز مانند موردهای قبلی میزان مالیات برای سایر وارثان دو تا چهار برابر وارثان درجه یک را شامل می شود. امور مالیات اوراق مشارکت را ارزشگذاری میکند. قابل ذکر است که سود این اوراق شامل مالیات میشوند و میزان آن برای وارثان دسته اول سه درصد خواهد بود.

مالیات بر ارث سهام، سهم الشرکه و حق تقدم خارج از بورس

سهامهای موجود در بازارهای داخلی یا خارجی شامل مالیات ارث میشوند. طبق قوانین مالیات بر ارث، وارثان طبقه اول موظف هستند درصد ارزش سهام فروخته شده را به صورت مالیات پرداخت کنند. میزان مالیات برای انتقالات سهام موجود در شرکتهایی که غیر بورسی هستند به چهار درصد میرسد.

میزان مالیات بر ارث سال ۱۴۰۴

در قوانین مربوط به قبل از سال ۹۵ وارثان افرادی که در این تاریخ یا پیش از آن فوت کردند باید مالیات را بر اساس تعداد وارثان پرداخت میکردند. برای پرداخت این نوع مالیات در ابتدا اموال متوفی قیمتگذاری میشدند. سپس دینها و بدهیهای فرد فوت شده از اموال آن کسر میگشت. اموال باقی مانده بین وارثان تقسیم میشد. طبق قوانین مالیات بر ارث پیش از سال ۹۵، میزان مالیات پرداختی با توجه به قوانین مالیاتهای مستقیم تعیین شد.

انتقال ترکه زمانی مجاز میشود که وارثان میزان مالیات تعیین شده را به دولت پرداخت و گواهی واریز آن را ارائه کنند. در قوانین مربوط به سال ۱۴۰۲ قبل از هر چیز اموال به جای مانده از متوفی طبق نوعشان در دستههای مختلف قرار میگیرند. نرخ هر یک از اموال مطابق با گروهی که در آن قرار گرفتند تعیین میشود.

مالیات بر ارث چقدر است؟

مالیات ارث با توجه به عواملی مانند میزان دارایی، نوع دارایی به جای مانده، تعداد و دسته وارثان متفاوت است. در نتیجه مالیات یک فرد با یک فرد دیگر کاملاً متفاوت دارد. به همین دلیل نمیتوان رقم ثابتی را به عنوان میزان مالیات بر ارث اعلام کرد. وارثان پس از مرگ متوفی میتوانند با در نظر گرفتن عوامل ذکر شده میزان مالیات را تعیین کنند.

مالیات بر ارث چند درصد است؟

درصد مالیات انحصار وراثت با توجه به نوع اموال به جا مانده از متوفی تعیین میگردد. طبق قوانین مربوط به مالیات مستقیم، درصدهای خاصی برای اموال مختلف به صورت قراردادی تعیین شده است. به طور مثال اموالی مانند خودرو درصد مالیات بر ارث متفاوتی با املاک دارند؛ همچنین درصد مربوط به اموال سهامی با دو نوع دارایی که پیشتر ذکر شد متفاوت است؛ در نتیجه درصد مالیات بر ارث برای همه افراد یکسان نیست و باید با توجه به درصد اموال باقیمانده میزان آن را تعیین کرد.

مالیات بر ارث قبل از سال ۹۵

مالیات مربوط به ارث در ایران به دو دسته قبل و بعد از سال ۹۵ تقسیم میشود.

پیش از سال ۹۵ طبق قوانین مالیات مستقیم وارثان موظف بودند هزینههایی که زیادی را به عنوان مالیات به دولت پرداخت کنند.

آمارهای ثبت شده در قانون قدیم نشان میدهد که وارثان موظف بودند ۶۵% ارزش اموال به جای مانده را به عنوان مالیات پرداخت کنند. از آنجایی که این میزان مالیات برای وارثان سنگین بود اعتراضهای صورت گرفت. نتیجه اعتراضها دولت تصمیم گرفت قوانین مالیات ارث با تعدیل کند و این گونه قانون جدید مالیات بر ارث به وجود آمد. قابل ذکر است که این تعدیلسازی شامل افرادی میشوند که سال ۹۵ یا بعد از آن فوت کردند. به عبارت دیگر وارثان متوفی که تاریخ فوت آنها به سال ۹۴ و قبل از آن میرسد مطابق قوانین سابق مالیات بدهند.

در قوانین مالیات بر ارث مربوط به پیش از سال ۹۴ ارزش کل داراییهای به جا مانده تعیینکننده میزان نرخ مالیات بود.

در قانون قدیم میزان ارزش کل اموال متوفی با درصد مالیات ورثه رابطه مستقیم داشت. یعنی هرچه میزان ارزش اموال به جا مانده بیشتر بود، مالیات سنگینتری باید پرداخت میشد. به موجب این قانون نوع اموال و داراییها بر میزان مالیات پرداختی تأثیر نداشت. تنها عامل مؤثر، میزان ارزش کلیه اموال بود؛ همچنین میزان نزدیکی وراث به فرد متوفی، در میزان مالیات پرداختی تأثیر داشت. هر چقدر ورثه به فرد متوفی نزدیکتر بود میزان مالیات پرداختی آن کاهش مییافت.

قانون جدید مالیات بر ارث

پس از سال ۹۵ قوانین جدیدی برای مالیات ارث تعیین شد. طبق این قانون دیگر ارزش کل اموال عامل تعیینکننده میزان مالیات نیست.

با توجه به درصدهای تعیین شده برای اموال مختلف میزان مالیات وارثان تعیین میگردد. به موجب قانون اصلاحی، برای سپردههای بانکی، اوراق مشارکت و سایر اوراق بهادار باید ۳٪ مالیات پرداخت گردد. این میزان برای سهام و سهم الشرکه و حق تقدم آنها ۱.۵%، برای حق امتیاز و سایر اموال و حقوق مالی ۱۰% ارزش روز، وسایل نقلیه موتوری زمینی، دریایی و هوایی ۲٪ و املاک و حق واگذاری محل ۱.۵% است. طبق این قانون جدید مالیات بر ارث، اگر وارثی تمایل داشته باشد که ارث خود را به نفر سومی بدهد باید هزینههای مربوط به نقل و انتقال را بپردازد. اگر اموال به جا مانده از متوفی کمتر از بدهیها و هزینههای لازم برای کفن و دفن باشد، وارثان موظف به پرداخت مالیات بر ارث نمیشوند.

جدول مالیات بر ارث

در ادامه درصد های مالیات مربوط به دستههای مختلف دارایی ها شرح داده شده است.

| عناوین | وراث طبقه اول | وراث طبقه دوم | وراث طبقه سوم |

|---|---|---|---|

| سپردههای بانکی | ۳% | ۶% | ۱۲% |

| سپرده مؤسسات مالی و اعتباری | ۱۰% | ۲۰% | ۴۰% |

| ملک مسکونی | ۷.۵% | ۱۵% | ۳۰% |

| مغازه و املاک تجاری | ۳% | ۶% | ۱۲% |

| اجناس موجود در مغازه | ۱۰% | ۲۰% | ۴۰% |

| املاک اداری | ۳% | ۶% | ۱۲% |

| خودرو | ۲% | ۴% | ۸% |

| سهام بورسی | ۰.۷۵% | ۱.۵% | ۳% |

| سهام غیر بورسی | ۶% | ۱۲% | ۲۴% |

| باغ، ملک زراعی، اراضی بایر و … | ۷.۵% | ۱۵% | ۳۰% |

| اوراق مشارکت | ۳% | ۶% | ۱۲% |

| حق امتیاز | ۱۰% | ۲۰% | ۴۰% |

| صندوق امانات | ۱۰% | ۲۰% | ۴۰% |

| سایر اموال و داراییها | ۱۰% | ۲۰% | ۴۰% |

مالیات بر ارث، مالیاتی است که وارثان متوفی باید به دولت پرداخت کنند. آشنایی با قوانین این نوع مالیات بسیار مهم است؛ زیرا هرگونه نا آگاهی میتواند منجر به ایجاد مشکلات مربوط به انحصار وراثت شود. از آنجایی که رسیدگی به این نوع مالیات بایدها و نبایدهای حقوقی زیادی دارد بهتر است برای تعیین میزان مالیات از یک وکیل کمک بگیرید. وکلای ارث تکس در این مسیر کنار شما هستند.

مراحل اداری مالیات بر ارث

مرحله اول: دریافت گواهی انحصار وراثت

در این مرحله وراث بایستی به یکی از دفاتر اسناد رسمی مراجعه کنند تا سهم الارث هریک از وراث به طور رسمی معین گردد.

در دفاتر اسناد رسمی فرم مخصوصی با امضای ۳ شاهد پر میشود. که باید این فرم به همراه مدارک شناسایی به دفاتر قضایی تحویل گردد تا گواهی انحصار وراثت صادر شود. مدت زمان صدور حدود ۲ ماه است.

مرحله دوم: پرداخت مالیات

بعد از دریافت گواهی، وراث با مراجعه به اداره امور مالیاتی باید مالیات را پرداخت کنند تا برگه مفاصاحساب مالیات ورثه را تحویل بگیرند. مدت زمان مورد نیاز برای این مرحله ۲ ماه میباشد.

مرحله سوم: صدور سند تگ برگ

در این مرحله وراث بایستی گواهی و مفاصا حساب را به دفتر اسناد رسمی تحویل دهند تا با دریافت سند تک برگ اجازه فروش اموال را داشته باشند. دفترخانه مدارک را به اداره ثبت پست میکند تا سند تک برگ به نام وراث صادر شود. سند تک برگ بعد از گذشت ۲ ماه به نشانی سکونت وراث پست میگردد.

چنانچه با داشتن یک وکیل مالیات بر ارث میتوانید تمامی این مراحل را در کوتاهترین زمان انجام دهید.

سامانه پرداخت مالیات بر ارث

سازمان امور مالیاتی برای تسهیل فرایند خوداظهاری مودیان مالیاتی، سامانه تحت وب اظهارنامه الکترونیک مالیات ارث را در اختیار مودیان قرار داده است. پس از ثبت نام در سامانه ثبت نام الکترونیکی و دریافت نام کاربری و کلمه عبور، می بایست به سامانه اظهارنامه الکترونیک ارث مراجعه نموده و پس از تکمیل آن را ارسال نمایند.

راهنمای جامع ثبت اظهارنامه الکترونیک مالیات بر ارث

آدرس اداره مالیات بر ارث استان تهران

در شهر تهران اداره مالیات بر ارث به ۷ منطقه تقسیم بندی شده است. پس قبل از انجام مراحل مالیاتی ارث باید بدانید دقیقا به کدام شعبه باید مراجعه نمایید. نکته مهم این است تعیین منطقه مالیاتی با توجه به آدرس آخرین محل سکونت متوفی تعیین میگردد و مهم نیست وراث درچه منطقه ای ساکن هستند.

- اداره مالیات بر ارث شمال تهران :تهران، بلوار میرداماد، جنب مسجد الغدیر

- اداره مالیات بر ارث جنوب تهران: تهران، شهرری، میدان نماز، شهرک گلها، نبش خیابان لاله ها

- اداره مالیات بر ارث شرق تهران :تهران، میدان رسالت، ابتدای خیابان نیرو دریایی

- اداره مالیات بر ارث غرب تهران: تهران، خیابان ستاری، روبه روی بق آلستوم، برج سپهر

- اداره مالیات بر ارث مرکز تهران: تهران، خیابان سپهد قرنی، خیابان سپند

- اداره مالیات بر ارث شمیرانات: تهران، بلوار افریقا، خیابان جهان کودک، خیابان ۲۵ گاندی

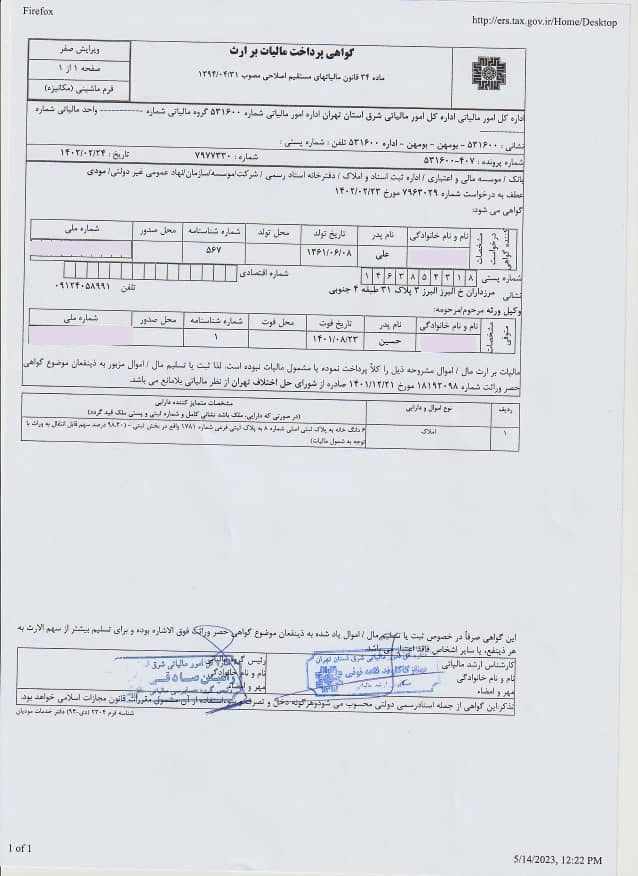

نمونه گواهی مالیات بر ارث

نمونه فرم ارزیابی اموال برای مالیات بر ارث

نمونه فرم مالیات بر ارث نهایی برای پرداخت

فرم خام اظهارنامه مالیات بر ارث

سوالات متداول

مالیات بر ارث وارثان این طبقه از سایر طبقات کمتر است و شامل سه درصد از اموال میشود.

افرادی که بعد از در سال ۹۵ و بعد از آن فوت کردهاند.

عامل اصلی تعیینکننده مالیات بر ارث برای افرادی که قبل از سال ۹۴ فوت کردهاند، میزان ارزش کل داراییها است.

پدر، مادر، زن، شوهر، فرزندان و فرزند فرزندان از وارثان طبقه اول به حساب میآیند.

اگر میزان ارث ۱ میلیارد باشد، میزان مالیات بر ارث ۷.۵ درصد است یعنی به مبلغ ۷۵ میلیون تومان مالیات بر ارث باید پرداخته شود.

۱۵ دیدگاه. ارسال دیدگاه جدید

مالیات بر ارث بر چه اساسی تقسیم میشه؟

ما یه وکیل یا مشاور نیاز داریم برای اینکار شما میتونید بررسی کنید مالیات ارث ما چقدر میشه؟

اقا ما یه شرکت بهمون ارث رسیده که تا به الان مالیات هاش پرداخته شده و فقط امتیاز معنویش به ما رسیده، ایا ما باید مالیات بر ارثش رو بپردازیم؟

آیا میشه بدون پرداخت مالیات بر ارث، انحصار وراثت کرد؟

بله

مالیات بر ارث بر چه مبنایی محاسبه میشه؟

مهلت و زمان ارسال اظهارنامه مالیات بر ارث چقدر است؟

سلام، ممنون از سایت خوبتون. هزینه مشاوره چقدر هستش؟

عرض ادب، اگر ملکی مسکونی باشد با پول بازنشستگی خریداری شده باشد، باز هم شامل مالیات بر ارث میشود؟

همه وراث باید مالیات بر ارث بدن؟ یا کلن یکی باید یه درصدی بده،؟

سلام ما تازه متوجه شدیم که پدرم املاک بسیاری داشتند که ما ازشون بی خبر بودیم.بعد از گرفتن گواهی انحصار وراثت متوجه شدیم، آیا مالیات بر ارث همشون رو ما باید پرداخت کنیم؟

چه زمانی باید مالیات برارث رو پرداخت کنیم؟

اگه در زمان تنظیم اظهارنامه از یکی از مال های متوفی خبر نداشته باشیم، بعد از مدتی متوجه شویم چه میشود؟

شما میتوانید به همان واحد مالیاتی که پرونده ارثی داشتید مراجعه و مجدداً فرم را به عنوان اموال از قلم افتاده پر کرده و روند مالیات بر ارث را طی کنید

باسلام

مادرم سال ۹۱ به رحمت خدا رفتن.ما تازه فهمیدیم که یک فقره فیش حج سال ۸۶ از ایشان بجامانده ممنون میشم بفرماییدمالیات بر ارث این فیش چه مبلغی میشه؟

باتشکر